A educação financeira básica é algo que se torna necessário na vida das pessoas com o passar do tempo, junto da evolução do mundo e das profissões, saber o que fazer com o próprio dinheiro é a melhor maneira de conseguir ter um certo equilíbrio em sua vida pessoal, profissional, seus objetivos e sonhos.

Encontrará em nosso material:

- O Passo Número 1 na Educação Financeira

- Custo de Vida e Reserva de Emergência

- Como o Brasileiro Lida com Dinheiro e Investimentos?

- A Educação Financeira Começa Pela Mentalidade

- São alternativas de Renda Fixa para o Investidor Iniciante

- Como tirar o Medo de Investir

- Diversificação: A Melhor Maneira de Reduzir os Riscos

- Conclusão

Mais do que apresentar produtos financeiros ou conceitos sobre educação financeira, deve ter em mente que lidar com o dinheiro é um processo que necessita de dedicação, controle e organização em todas as ações que for fazer, seja também qual for a dimensão da renda, trata-se de um processo de aprendizado contínuo.

Antes de sair guardando dinheiro ou aplicando em qualquer produto financeiro sem um claro conhecimento sobre ele, deve entender que todos os seus passos nessa jornada de educação serão baseados por objetivos, seja para acumular patrimônio, para criação da sua reserva de emergência, para algum tipo de empreendimento ou realização de algum desejo.

Nossa missão é conseguir lhe dar a base de conhecimento necessária sobre o seu dinheiro, a maneira que deve refletir sobre ele, além de opções de investimentos de baixo risco para que consiga, principalmente, observar, analisar, estudar e conhecer o que o mercado financeiro pode oferecer.

Em nosso artigo encontrará alguns exemplos de como começar a controlar melhor seus gastos e, mais importantes que isso, saber para onde seu dinheiro está indo todos os meses e começar a controlar as saídas e, até mesmo, dar novos rumos a elas.

Saberá como criar seu equilíbrio financeiro baseado na proteção do seu dinheiro e custo de vida, com o conceito da Reserva de Emergência, um detalhamento sobre como o brasileiro está lidando com seu próprio dinheiro, além de conhecer as principais taxas que impactam no seu dinheiro, junto com produtos financeiros e de baixo risco dentro da Renda Fixa e alguns conceitos que precisará conhecer para essa jornada.

Copyright © BT Créditos, 2022

①

O Passo Número 1 na Educação Financeira

Por mais que o mundo dos investimentos possa parecer difícil no primeiro momento, o investidor de primeira viagem deve entender que entrará em uma curva de aprendizado e não irá absorver tudo de uma só vez, já que se trata de algo realmente composto muitas informações, termos e detalhes, além de estar lidando com o seu próprio dinheiro.

Antes de começar a investir de fato, deve priorizar a quitação de todas as dívidas que possa ter, além de conseguir ter um melhor controle dos hábitos de consumos.

Nossos hábitos acabam tendo grande participação em nosso custo de vida como pessoa ou família, por isso entendê-los também é um bom caminho para começar a lidar melhor com esse novo olhar para poupar e investir com equilibro.

Além do que o controle dos hábitos, deve conseguir enxergar para onde o seu dinheiro está indo todos os meses, podendo fazer uso de planilhas, aplicativos ou até mesmo um caderno contendo todas as rendas do mês junto com os gastos, se for preciso.

E esse aqui é o novo hábito que deve começar a implantar em sua vida: o controle de gastos e organização de informações.

Pode ser incluindo toda a renda familiar ou do casal, até mesmo individualmente, o importante é saber quanto entra todos os meses e o que sai, ajudando a entender onde estão os gargalos e coisas que acaba gastando sem saber.

≣

Priorize As Informações em Categorias

– Renda

A renda é a soma de tudo que ganha mensalmente, podendo ser somada com a renda familiar, do casal ou individual. Aqui nada mais é do que as entradas de dinheiro no mês (fixo e variável).

Caso receba quantias que variam mês a mês, também haverá uma categoria para ela, mas mantendo o que é fixo, dentro do que é fixo, por exemplo, considerando um salário mínimo + renda que varia (aqui colocada como bônus):

| JANEIRO | FEVEREIRO | MARÇO | ABRIL | |

| SALÁRIO | R$ 1.212 | R$ 1.212 | R$ 1.212 | R$ 1.212 |

| BÔNUS | R$ 322 | R$ 120 | R$ 22 | R$ 0 |

| TOTAL | R$ 1.534 | R$ 1.332 | R$ 1.234 | R$ 1.212 |

Repare que o salário se mantem separado, por se tratar de algo fixo, e sua visualização deve ser contínua, até que o próprio salário do indivíduo seja ajustado. Temos, então, o total de renda de cada mês.

Abaixo disso, criaremos todos os possíveis gastos e despesas que pode ter, nas categorias:

– Despesas Fixas

São aquelas despesas que ocorrem todos os meses com valores fixos e precisam ser quitadas sem exceção, por exemplo contas de internet, telefone, mensalidades da escola, seguro, convênio saúde, faculdade, financiamentos (se houver) e, até mesmo, parcelas do cartão de crédito que se estendem por vários meses.

| DESPESAS FIXAS | JANEIRO | FEVEREIRO | MARÇO | ABRIL |

| PLANO DE SAÚDE | R$ 450 | R$ 450 | R$ 450 | R$ 450 |

| DENTISTA | R$ 90 | R$ 90 | R$ 90 | |

| FACULDADE | R$ 500 | R$ 500 | R$ 500 | R$ 500 |

| INTERNET | R$ 99 | R$ 99 | R$ 99 | R$ 99 |

| TOTAL FIXO | R$ 1.139 | R$ 1.139 | R$ 1.139 | R$ 1.049 |

Repare que os gastos com o dentista comprometeu apenas 3 meses da renda, ou seja, tornou-se uma renda fixa até sua quitação, por exemplo.

– Despesas Variáveis

Nesta categoria são as despesas que também ocorrem todos os meses, mas que os seus valores podem variar, podem ser altos este mês e menores no outro (mesmo que seja pouca a variação), como as contas de água, luz, etc.

| DESPESAS VARIÁVEIS | JANEIRO | FEVEREIRO | MARÇO | ABRIL |

| ÁGUA | R$ 123 | R$ 98 | R$ 136 | R$ 129 |

| LUZ | R$ 87 | R$ 90 | R$ 96 | R$ 84 |

| TELEFONE | R$ 45 | R$ 49 | R$ 33 | R$ 36 |

| MERCADO | R$ 502 | R$ 613 | R$ 497 | R$ 566 |

| TOTAL VARIÁVEL | R$ 757 | R$ 850 | R$ 762 | R$ 815 |

– Despesas Pontuais

São despesas que ocorrem em ocasiões especiais. Com isso terá a visualização de tudo, alguns apps conseguem até já ter essa separação em categorias de despesas, o importante aqui é conseguir visualizar bem todas as entradas e saídas, mesmo que mínimas. ajudando até mesmo a se planejar para compras futuras.

São apps disponíveis do mercado, tanto em versão para Android e IOS: Mobills; Organizze; Guiabolso; Minhas Economias e CoinKeeper.

| DESPESAS ADICIONAIS | JANEIRO | FEVEREIRO | MARÇO | ABRIL |

| ROUPAS | R$ 136 | |||

| LIVROS | R$ 45 | |||

| FESTAS | R$ 120 | R$ 234 | ||

| ESCRITÓRIO | R$ 64 | |||

| TOTAL VARIÁVEL | R$ 256 | R$ 64 | R$ 234 | R$ 45 |

Após ter tudo bem visualizado, conseguirá saber o que gasta a sua renda dentro do mês, projetar contas futuras e conseguir reduzir gastos que acabam aparecendo sem que perceba. Lembrando que as categorias podem sempre ser inseridas conforme forem aparecendo em sua vida, tenha tudo marcado, perceberá uma grande mudança na maneira de enxergar seu bolso.

Com esse hábito ativo, é hora de preparar a sua reserva de emergência, ela será composta por alguns meses do seu custo de vida.

◬

Custo de Vida e Reserva de Emergência

Trata-se da união de todos os seus gastos, incluindo atividades de lazer e bem-estar. Ou seja, é a quantia financeira que você precisa para se manter bem dentro de 1 mês, incluindo todos os aspectos da sua vida.

Por exemplo, seu custo de vida resultou em R$ 1500 mensais, o que deve fazer é somar o seu custo de vida por 6 meses.

R$ 1500 x 6 meses = 9000, sendo que 9 mil reais é o valor de 6 meses de seu custo de vida, o que nos leva diretamente ao que é citamos ali em cima, a reserva de emergência.

Tal reserva tem a função de manter você estável para que, em algum problema ocorrido durante a vida, por exemplo a perda do emprego, consiga manter-se equilibrado e bem por 6 meses, até, possivelmente, conseguir uma outra posição profissional ou sanar a emergência, seja de saúde, material, etc.

Isso lhe ajuda a ter segurança com o seu dinheiro, por isso, antes de iniciar sua jornada financeira, esteja, primeiro, protegido financeiramente desses possíveis acontecimentos.

Agora que já tem uma reserva de emergência, poderá aplicá-la em algum título de Renda Fixa, para que não seja impactada pela inflação do país e consiga ter liquidez quando precisar.

O Objetivo da Reserva de Emergência

Com ela, além de ter a proteção da renda em caso de alguma instabilidade, poderá abrir caminho para que consiga investir em outros produtos financeiros futuramente. Com o tempo passando, a sua ligação com o dinheiro será:

Ganhar > Investir > Sanar as despesas

Investir o que ganha será uma tarefa natural que fará, assim que conseguir ter organização em tudo que faz e proteção para poder investir com calma, além de cada vez mais conhecer os produtos disponíveis.

Lembra daquela nossa planilha? Pois bem, haverá também uma parte da sua renda destinada à sua reserva de emergência e/ou a seus investimentos.

Distribuição Saudável

– 50% da sua renda irá para manter o seu custo de vida (despesas e lazer);

– 20% da sua renda para a construção Reserva de Emergência ou para Investimentos, após ter a reserva consolidada;

– 10% da sua renda em educação, cursos e novas habilidades (pois poderão aumentar a sua renda em algum momento da vida no futuro);

Dentro da sua planilha ou aplicativo, haverá a categoria reservada para a sua reserva de emergência, não sendo uma “despesa fixa”, e sim um “investimento fixo”, pois aplicará todos os meses uma quantia para a criação da sua reserva.

E agora?

Agora que consegue ter noção de que precisa se organizar no primeiro momento, criar sua reserva de emergência e ter controle de todos os seus gastos, seja planejado ou repentino, é hora de conseguir olhar a sua renda também para o lado dos investimentos, mesmo que ainda tenha pouca experiência.

Mas, antes de entrarmos nos produtos financeiros que deve conhecer, precisamos entender como que lidamos com nosso próprio dinheiro, no geral.

↴

Como o Brasileiro Lida com Dinheiro e Investimentos?

O primeiro passo para que o entendimento sobre investimentos fique mais claro, é conseguirmos observar como funciona todo o nosso ecossistema de investimentos no Brasil e no comportamento do próprio brasileiro quanto ao seu dinheiro.

Teremos base no Raio X do Investidor Brasileiro, em sua 5ª edição divulgada em abril de 2022 pela ANBIMA – Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais.

Os dados foram coletados em 2021, entre os dias 9 e 30 de novembro, por meio de 5.878 entrevistas abrangendo as cinco regiões do Brasil, classificadas entre classe A/B (1.393 pessoas), Classe C (2.810) e D/E (1.675). O nível de confiança da pesquisa é de 95%, com margem de erro para o total da amostra de 1 ponto percentual, para mais ou para menos.

Um detalhe interessante encontrado na pesquisa é quanto ao conhecimento dos brasileiros sobre as instituições financeiras e seus produtos ofertados, evidenciando que 43% da amostra total não sabe ou citou alguma instituição financeira, o que leva ao nosso entendimento uma defasagem de conhecimento sobre o mercado financeiro e suas opções.

Ao mesmo tempo em que observamos esse desconhecimento, fica clara a participação dos bancos tradicionais como opção da massa para a aplicação de fato de seus investimentos, sendo que 67% da população está investindo por lá – bancos digitais também levam uma boa parcela, 30% – e apenas 7% dos investidores faz suas operações em alguma corretora de valores.

A Proximidade com a Caderneta de Poupança

No geral, investir, para a maioria dos brasileiros, ainda não é algo aprofundado, exercitado e tido como natural, ainda tende a se resumir em aplicações na poupança.

As alternativas de investimentos e a profundidade desse assunto não são tão exercitadas como deveriam. O medo e desconforto em explorar opções diferentes e o grau de conhecimento sobre o assunto afasta o público, haja vista a caderneta de poupança ser o produto financeiro mais utilizado pela população geral.

Mas, o que levaria o público geral a ainda manter a poupança como principal produto financeiro utilizado?

O Que Leva o Brasileiro a Investir na Poupança?

Segundo a pesquisa, o que mais motiva a população geral a se manter dentro da poupança é o “retorno”, seguindo da “segurança ou confiança nos produtos”.

A poupança se torna atrativa, segundo o público total, por conta da “ideia de facilidade e comodidade”. A disparidade fica maior quanto comparada com os Fundos de Investimento, por exemplo, sendo utilizado por apenas 8% da Classe A/B.

É possível reparar que aprofundar-se em investimentos e em seu estudo pode gerar um certo desconforto ou dificuldade na curva de aprendizado da população geral, assim como do público da Classe A/B, fazendo com que opções mais “facilitadoras” sejam práticas, acessíveis e cômodas, mesmo que não tenham um retorno realmente significativo em comparação à algumas outras opções.

É como se o baixo risco da poupança compensasse o seu baixo retorno, em comparação a alguns outros investimentos, e levasse ao público a ideia simplória de: “ao menos existe um retorno e é fácil de fazer”.

O nosso entendimento começa a ficar alarmante quando notamos que quando o brasileiro economiza, tais economias seguem para, em sua maioria, poupança.

≛

A Educação Financeira Começa Pela Mentalidade

A poupança é um grande exemplo de “sensação de estabilidade” dada sua pouca variação, assim como a estabilidade do próprio entendimento de como ela funciona, não há necessariamente a preocupação do investidor com prazos, vencimentos, saúde de setores, compra e venda, etc., além de ser algo normalmente falado por todos dos brasileiros em conversas comuns.

Ao mesmo tempo em que a poupança gera a sensação de conforto e segurança, gera a diluição imperceptível do próprio patrimônio com o passar dos anos, logo quando comparamos com outras opções, se houvesse uma mínima diversificação de ativos.

Tendo os conceitos claros agora, partimos para conhecer os produtos financeiros que podem ser interessantes conhecer e se aprofundar.

Conheça também o seu tipo de perfil de investidor.

O que é a Renda Fixa?

Investir em Renda Fixa é o mesmo que emprestar o seu dinheiro para um banco, empresa ou para o próprio Governo visando uma remuneração por esse seu empréstimo.

O grande atrativo da Renda Fixa é a previsibilidade e um melhor rendimento, pois é possível ter uma noção mais clara sobre a rentabilidade da aplicação, prazos, taxas e o índice que poderá ser usado na valorização.

A questão do risco-retorno também é vista por aqui, isto é, quanto maior for o risco ou maior for o tempo do dinheiro permanecer investido até seu resgate, maior será seu retorno. Um exemplo são ativos de longo prazo, em que o investidor poderá resgatar em uma rentabilidade maior com o passar dos anos.

A Renda Fixa não fica livre de oscilação, inclusive quando está atrelada a indexadores, como por exemplo, a Taxa Básica de Juros (Selic), DI, IPCA e IGP-M. Indexador é oriundo da palavra “index”, ou seja, “índice” e é utilizado para nortear as aplicações e projetar a rentabilidade.

Detalhe importante, sua reserva de emergência precisa ter liquidez, ou seja, precisa poder resgatar quando precisar, não estando atrelada a algum título de longo prazo, o que indisponibilizaria o seu resgate. Vale estar atento aos títulos de Renda Fixa que escolherá para a sua reserva.

Antes disso, vamos entender um pouco sobre as tais taxas que impactam em seu dinheiro e, claro, em sua reserva.

O que é a Taxa Selic?

Trata-se da taxa básica de juros da nossa economia, em que ocorre uma oscilação de tempos em tempos, seja aumentando, mantendo-a estável ou a diminuindo.

É a referência para todas as outras taxas de juros do Brasil, por exemplo os juros de financiamento, aplicações financeiras e empréstimos comuns, assim como é o principal instrumento do Banco Central (BC) para controlar a inflação.

Tudo isso visa manter a estabilidade economia, evitando assim descontrole nos preços e na perda do poder de compra da nossa moeda, Real.

A Influência da Taxa Selic

– No Consumo: com as pessoas consumindo, a Taxa Selic tende a elevar, já que os produtos e serviços também aumentam de preço, fazendo com que se compre menos, por conta dessa elevação da Selic.

Quando a Taxa Selic diminui, esse consumo aumenta.

– No Crédito: quando a taxa se eleva, a tendência é de que os empréstimos e financiamentos fiquem mais caros, aumentando os juros para essas operações. É quase que uma forma de frear e equilibrar as coisas.

O mesmo ocorre quando a Taxa Selic diminui, fazendo o movimento contrário, com os juros mais baratos para operações de crédito. Uma forma de soltar o freio e retomar o equilíbrio.

– Nos Investimentos de Renda Fixa: a rentabilidade de alguns tipos de investimentos, por exemplo, os Títulos Públicos do Governo Federal e CDBs dos bancos que são baseados em juros, tendem a ter uma rentabilidade maior quando a Taxa Selic está em alta, assim como reduz a rentabilidade quando a Selic diminui.

IPCA – Índice de Preços no Consumidor Amplo

O IPCA mede a variação de preços de mercado para o consumidor, sendo um bom termômetro para entender as perdas no poder de compra.

Essa medição ocorre todos os meses pelo próprio IBGE – Instituto Brasileiro de Geografia e Estatística, por meio de uma pesquisa de preços e é o índice oficial da inflação no país, criado em 1979.

Com isso, o BC utiliza o IPCA como referência para que o governo saiba quais ações tomar visando a meta da inflação e suas políticas monetárias e econômicas.

Na prática, quando os preços dos produtos nas prateleiras do mercado sobem, o índice IPCA também sobe. A Renda Fixa, então, segue a ideia de o investidor disponibilizar seus recursos a entidades tendo uma taxa ou indicador de retorno atrelada.

≈

São alternativas de Renda Fixa para o Investidor Iniciante

Sabemos como as taxas funcionam e seus tipos, seguimos, agora, para algumas opções que estão disponíveis no mercado financeiro para seus novos investimentos ou para a criação da sua reserva.

CDB – Certidão de Depósito Bancário

A Certidão de Depósito Bancário é de um título emitido pelos Bancos Tradicionais e Digitais para a captação de recursos e financiamento de suas atividades, ou seja, o investidor dispõe de seu dinheiro ao banco, que o retorna com a taxa de juros do período.

Prefixado: quando a rentabilidade está atrelada à previsibilidade, sendo possível o investidor estimar o valor que será resgatado lá no vencimento. Por exemplo, um CDB com taxa de 5% ao ano, é exatamente o que o investidor receberá até o fim.

Pós-fixado: acompanha a variação de algum indicador de referência, por exemplo, o CDI, que acaba sendo a principal referência para a Renda Fixa. Ou seja, a remuneração de um CDB pós-fixado atrelado ao CDI significa que em um CDB com remuneração 100% do CDI, o investidor terá de rentabilidade 100% do que render o CDI (que é um indicador) ao longo do ano. Há opções que pagam 80% do CDI ou 120% do CDI, dependendo da instituição financeira. Ainda, os tipos de CDBs podem variar, alguns atrelados ao IPCA ou pelo IGP-M.

– Investindo em CDB

O investidor encontrará as opções de CDBs nos próprios bancos tradicionais e digitais em que é cliente ou em corretoras de valores, cada um com seu leque de opções. Alguns, inclusive, com valor mínimo de aplicação.

Mas, é importante saber, os CDBs são papeis com vencimentos, então há uma data para que o dinheiro volte ao investidor.

No entanto, muitos CDBs oferecem o que é chamado de Liquidez Diária, podendo o investidor realizar o resgate no momento que desejar, já que sua liquidez é diária, com o rendimento até ali.

Alguns outros CDBs apenas passam a ter Liquidez Diária após um certo período, chamado de Carência, permitido apenas após um período. Outros só podem ser resgatados no vencimento, geralmente carregam uma rentabilidade maior.

– As Vantagens de Investir em CDB

Os CDBs são produtos financeiros fáceis de serem encontrados, tanto em bancos tradicionais como em corretoras, suas opções são variadas, mas o investidor deve avaliar o que mais lhe é interessante, a maior liquidez ou o maior retorno sem liquidez, prefixados ou pós-fixados, etc.

Uma vantagem para investir em CDBs é que são protegidos e cobertos pelo FGC – Fundo Garantidor de Créditos, como se fosse um “seguro” em caso de a instituição financeira quebrar (banco ou corretora). O FGC consegue devolver até R$ 250 mil do valor aplicado pelo investidor.

É claro que a quebra de um banco ou corretora depende de inúmeros fatores, mas há esse resguardo ao investidor.

Essa proteção, por sinal, está atrelada ao CPF do investidor, não necessariamente ao produto financeiro isolado, ou seja, no caso da falência do banco, o FGC cobre o patrimônio do investidor investido na instituição, até o valor citado (R$ 250 mil).

Uma forma de proteção é o investimento até R$ 250 mil em uma instituição X e utilizar outros CDBs de outra instituição distinta até o mesmo valor.

Trabalhando em blocos de R$ 250 mil por instituição, é possível ter o FGC como uma boa forma de se proteger e continuar utilizando as vantagens do CDB.

– Como Investir em CDB

O primeiro passo é comprar as opções disponíveis de acordo com seus objetivos e instituições financeiras, lembrando que sempre será trabalhada a diversificação, isto é, seu patrimônio total não deve ser direcionado em uma só aplicação.

Por isso, tenha em mente o quanto de seu patrimônio será investido em CDBs e o que espera disso, é uma diversificação simples? É em busca de um retorno para um montante maior? Em qual produto se encaixa o aporte que fará? Prefixado, Pós-fixado?

– Em qual instituição financeira irá aplicar em CDB?

– Será um banco tradicional, digital ou corretora?

– Escolha do ativo

– O vencimento é o mais adequado para o que precisa?

– Qual a forma de liquidez?

– Precisará resgatar em quanto tempo?

– Qual a remuneração? Índice, etc.

– Escolha da instituição

– Escolha do produto

Após isso, é só transferir o valor do seu banco para o produto financeiro escolhido e acompanhar pela parte de “investimentos” da sua instituição e aplicativo.

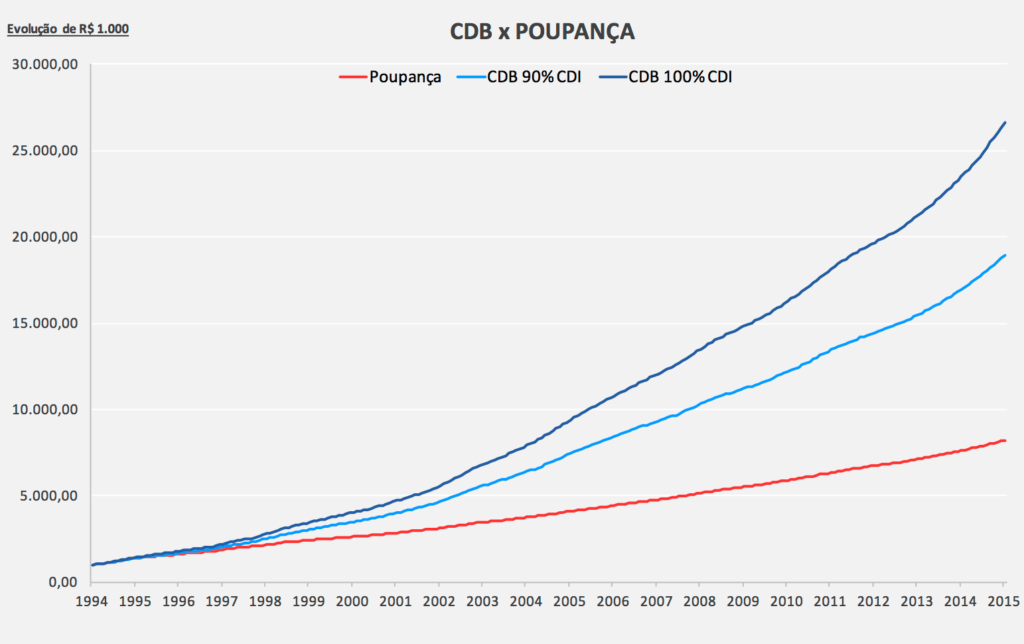

– Comparativo: CDB x Poupança

Abaixo segue um comparativo entre o produto CDB e a caderneta de poupança, considerando alguns anos de aplicação. O gráfico foi elaborado pelo Portal Clube do Valor, divulgado em 7 de fevereiro de 2022 em seu blog, com o artigo: Investimento em CDB.

Hipoteticamente foi investido o valor de R$ 1.000 nos produtos financeiros: poupança, CDB com 90% do CDI e CDB com 100% do CDI, e já com o desconto em IR – Importo de Renda simulado.

É observada grande discrepância no longo prazo, à medida em que o tempo avança, as aplicações em CDB começam a ganhar tração, fazendo o patrimônio se tornar maior, já a poupança se mantém com uma curva sutil em seu retorno ao investidor.

É claro que a simulação não traz a questão da liquidez, apenas demonstra o comparativo de rentabilidade entre os produtos. Imagine, então, aportes mensais em CDBs e, até mesmo, maiores que R$ 1000 no longo prazo, além de conseguir ter clareza de seus variados tipos de CDBs de acordo com seus objetivos como investidor, se mostra vantajoso frente ao que a poupança propõe.

Tesouro Direto

O Tesouro Direto trata-se de um programa do próprio Tesouro Nacional, este sendo o responsável pela dívida pública do país, em parceria com a B3, Bolsa de Valores do Brasil, que teve sua criação em 2002, com o intuito de fomentar a venda de títulos públicos federais para pessoas físicas de uma maneira mais facilitada, sem que haja burocracia envolvida.

O conceito de Renda Fixa que vimos há pouco, em que há o ato do investidor emprestar seu recurso financeiro a um terceiro, e ter seu retorno em juros estabelecidos antes ou por meio de indexadores, fica bem simples entender o conceito do próprio Tesouro Direto, por muitos, chamado também de “Tesouro Selic”.

Tamanha sua facilidade de entrada para qualquer perfil de investidor, é possível aplicar em Tesouro Direto partindo de R$ 30,00, fazendo a aplicação por diversos bancos tradicionais, além de qualquer corretora de valores.

Na prática, o investidor empresta o seu dinheiro, desta vez, ao Governo Federal, que o utiliza para financiar projetos variados que necessite.

Por serem emitidos pelo próprio Governo, o nível de risco desse tipo de investimento é baixo, além de terem o custo baixo operacional e a possibilidade de Liquidez Diária.

– Como Funciona o Tesouro Direto?

Ao se investir em Tesouro Direto, o investidor encontra títulos com diferentes rentabilidades e diferentes datas de vencimento, o que pode confundir um pouco no momento da escolha na cartela de opções.

No geral, são divididos em 3 opções principais: prefixados, pós-fixados e híbridos, cada um com suas características.

Prefixados: por ser prefixado, no ato da compra do título, o investidor já sabe quando irá receber lá no vencimento da aplicação, como já conhecemos aqui no material;

Pós-fixados: são os títulos que seguem o comportamento da economia do país, ou de algum indicador dela, é claro. As opções são até bem simples de serem entendidas, poderá encontrar títulos atrelados à inflação (IPCA) ou atrelados à Taxa Selic, até mesmo por isso muito o chamam de Tesouro Selic.

Híbridos: trata-se de títulos que estão atrelados tanto a uma remuneração definida no ato da compra (a tal da prefixada), assim como uma parte está atrelada ao IPCA (que seria um indexador).

– Como investir em Tesouro Direto?

É possível encontrar esse produto financeiro dentro das opções de investimentos de uma corretora de valores.

Entretanto, há também a opção de investir dentro do próprio site do Tesouro Direto, em um ambiente seguro e restrito, poderá realizar suas aplicações por lá também. Talvez possa ser mais interessante manter dentro de sua corretora de valores, tendo assim, uma maior visualização geral de como está configurada a sua carteira.

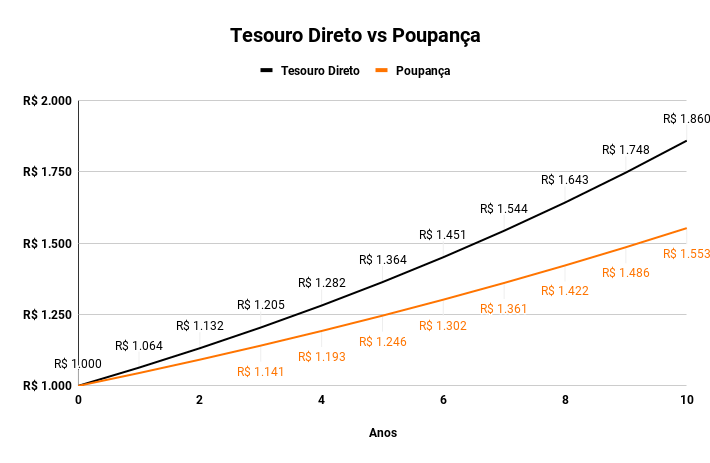

– Comparativo: Tesouro Direto x Poupança

Abaixo segue um comparativo entre o produto Tesouro Direto e a Caderneta de Poupança, em alguns anos de aplicação. O gráfico foi elaborado pelo Portal Cointimes, Lucas Bassotto, e divulgado em 8 de junho de 2018 em seu blog, com o artigo: Como Investir em Tesouro Direto.

Na simulação, os dados são baseados em um rendimento de Taxa Selic em 6,4% ao ano (0,51% ao mês) e com a poupança rendendo 4,5% ao ano (0,3715% ao mês), rendimento na época da simulação.

No longo prazo é perceptível o aumento de patrimônio quando o investimento está atrelado à Taxa Selic, ao ser comparado ao que a poupança entrega. O exemplo pode equivaler a qualquer época, dado que a oscilação nas taxas de juros sempre ocorre.

O Tesouro Direto entrega uma maior rentabilidade, ao comparar com a poupança, além de ter seu patrimônio acompanhado por um indexador importante ao país, sendo até uma forma de proteger-se da desvalorização do próprio dinheiro.

Não deixar de priorizar a liquidez se seu objetivo for a criação da reserva de emergência, no caso de já tê-la consolidada, vale observar opções de longo prazo e maior rentabilidade.

⋇

Como tirar o Medo de Investir

A sua percepção de risco deve ser proporcional ao seu entendimento sobre o ativo, o assunto, o setor, seu patrimônio, sua carteira e seu perfil.

Investir sem entender o que se está fazendo é o mesmo que dirigir um veículo com os olhos vendados, ainda que se saiba executar os comandos mecânicos do automóvel, é expor-se a uma situação sem ter clara direção do que se está fazendo.

E é isto que deve estar fixo em seu entendimento: todo esse cenário e exemplo nos faz perceber que podemos reduzir o máximo possível os riscos de algo à medida em que aumentamos nosso conhecimento teórico e prático sobre ele.

Dentro do universo de investimentos, a palavra risco é comumente falada e atrelada ao retorno proporcional a essa exposição, mas que não deve ser vista como um “vilão” ou como algo que motiva o afastamento de entender, testar, aprender e diversificar o seu patrimônio com o que é disponível no mercado.

☵

Diversificação: A Melhor Maneira de Reduzir os Riscos

Diversificar é a maior proteção possível para os seus investimentos, é como fragmentá-lo e protegê-lo de alguma possível oscilação em algum mercado.

O conceito que deve levar consigo é a ideia de diversificação em todos os produtos financeiros e setores que lidar daqui para a frente. Entender essa essência de diversificar é o importante agora

Possivelmente lembrará da máxima que se repete de geração em geração e é até comum dentro do mundo dos investimentos: “não coloque todos os ovos na mesma cesta” e ela é simples e excelente ao mesmo tempo para que nunca mais esqueça do conceito financeiro.

Perceba que inserir todo o seu capital em um único ativo (a cesta), é estar exposto ao risco total dessa única cesta.

Exemplo prático

Por exemplo, imagine inserir todo seu patrimônio em apenas uma ação de uma empresa X listada na Bolsa de Valores, qualquer oscilação ou catástrofe interna ou externa com essa empresa, o seu patrimônio será seriamente danificado também, pois sua única “cesta” foi prejudicada.

Quando pensamos em diversificação, olhamos tudo de um modo mais fragmentado (ou diversificado, se preferir), em distribuir seu patrimônio em diversos setores e produtos financeiros, pois em algum tipo de oscilação repentina em algum deles, o impacto a sua carteira é, certamente, muito menor ou quase imperceptível em seu patrimônio como um todo.

Manter todo meu dinheiro dentro da própria poupança, então, é um risco ao patrimônio? Considerando que a inflação pode ser devastadora a um país, seu dinheiro apenas dentro da “cesta” da poupança é, certamente, algo arriscado no longo prazo.

⊶

Conclusão

Tivemos em nosso primeiro passo a quitação de suas dívidas, pois isso pode comprometer o seu bem-estar financeiro para fazer qualquer coisa na vida, se existir dúvidas, quite-as, pois abrirá espaço para as possibilidades.

Após isso, focamos em como conseguir organizar as despesas mensais e ter uma boa visualização de tudo, a compreensão do que gasta é a melhor maneira de começar a entender sobre como lida com seu dinheiro.

Conseguindo utilizar alguma planilha ou aplicativo para as marcações mensais, tivemos clareza do que entra e do que sai dentro do nosso mês financeiro.

A criação da Reserva de Emergência se fez importante para criarmos segurança em, por exemplo, a perda do emprego ou impactos repentinos que podem ocorrer, como tivemos no início da década de 20, com a pandemia da COVID-19, isto é, um fator externo de grande impacto ao mundo, consequentemente, a sua renda e estilo de vida.

Com a reserva criada, conhecemos algumas opções de produtos financeiros e taxas que podem ter melhor aproveitamento que a caderneta de poupança, sendo comumente utilizada pela maioria dos brasileiros, mas, ao mesmo tempo, perigosa ao pensarmos no impacto da inflação brasileira.

E, o mais importante, conseguimos consolidar uma mentalidade mais forte ao pensar em dinheiro agora, já que diversificar é manter-se seguro ao lidar com adversidades, além de que o conhecimento é a base para que consiga não só investir melhor, novas fontes de renda poderão surgir de novos conhecimentos e habilidades.

Conheça mais conteúdos voltados à educação financeira em nossos artigos pelo blog oficial da BT.

Saiba mais sobre os produtos financeiros específicos em nosso artigo: Tipos e Perfis de Investimentos Disponíveis em 2022

Copyright © BT Créditos, 2022